Б. Гросс: Потеряв баланс, можно быстро погрузиться в хаос

30.03.2017

Билл Гросс входит в число 30-и влиятельнейших мировых инвесторов. На протяжении более 25-и лет он демонстрирует феноменальную доходность инвестиционных проектов.

Труды американца Билла Гросса «Все, что вы слышали о финансовом инвестировании, – неправда!», «Билл Гросс об инвестировании» пользуются авторитетом у аналитиков разных стран.

В последнем ежемесячном письме Билла Гросса инвесторам, которое называется «Покажите мне деньги», наглядно продемонстрирован основной источник, поддерживающий современную глобальную экономику – необратимо разрастающийся глобальный долг.

Существует устойчивое экспертное мнение о том, что этот глобальный долг может обернуться большим кризисом самих основ мировой экономики необеспеченных денег, а это в будущем приведет к переформатированию инвестиционных рынков и левериджа с учетом исторически неколебимого фактора золота. В частности, такой взгляд разделяет директор Инвестиционного департамента компании «Арлан» Сергей Терентьев.

Предлагаем Вашему вниманию текст последнего письма Билла Гросса, воспроизводимый по finview.ru:

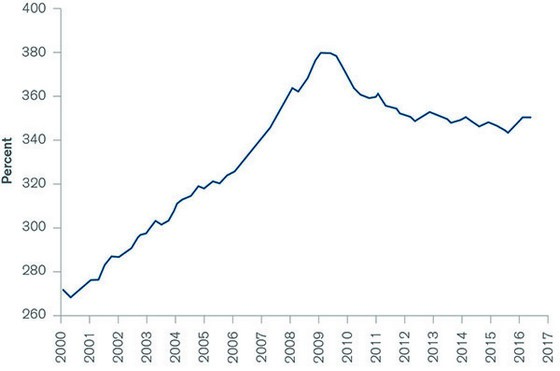

«В 2017 году глобальная экономика создала больше кредита относительно ВВП, чем накануне катастрофы 2008 года. В США общий объем кредитов равен $65 трлн., что составляет 350% от ВВП страны, и это отношение растет. В Китае указанное отношение более, чем удвоилось в последнее десятилетие и достигло почти 300%. С 2007 года Китай добавил $24 трлн. долгов в коллективный долговой баланс. За тот же самый период США и Европа увеличили свои долги лишь на $12 трлн. на каждого.

Сегодняшний капитализм, функционирующий в условиях системы частичного банковского резервирования, зависит от кредитной экспансии и печатания дополнительных резервов центральными банками. Эти дополнительные резервы далее переодалживаются частными банками, в результате чего появляются пиццерии, мобильные телефоны и мириады других продуктов и бизнесов. Но кредитное расширение имеет свои границы, а стоимость кредита (процентные ставки) должна подвергаться пристальному мониторингу для того, чтобы заемщики (главным образом, сабпрайм-заемщики) могли обслуживать ежемесячные платежи по возврату взятых ими кредитов. Если ставки слишком высоки (а также отношение объема кредитов к ВВП находится на высоком уровне), то вероятно появление «черного лебедя», подобного Lehman. [«Черный лебедь» – термин, которым инвесторы обозначают труднопрогнозируемые события, имеющие значительные последствия].

С другой стороны, если ставки слишком низки (и процентное отношение кредита к ВВП снижается), тогда система ломается, поскольку сберегатели, пенсионные фонды и компании сталкиваются с трудностями обеспечить такую доходность своих активов, чтобы можно было обслуживать свои обязательства.

Центральные банки пытаются прокладывать себе путь по этой тонкой линии, генерируя умеренный рост кредитования, который соответствует росту ВВП, и поддерживая стоимость кредитов и уровней доходности на не слишком высоком и не слишком низком уровнях. Джанет Йеллен ведет эту партию. [Джанет Йеллен – первая женщина на посту главы ФРС США].

Как у нее это получается? Я полагаю, что до сих пор все было нормально. Хотя экономическое восстановление и было слабым по историческим стандартам, банки и корпорации сумели рекапитализироваться, количество рабочих мест непрерывно увеличивалось, и главное – по крайней мере, для Феда – рынки оказались на рекордной территории, предвещая счастливые дни в будущем.

Но наша финансовая система, основанная на крайне высоком леверидже, напоминает груженный нитроглицерином грузовик, движущийся по ухабистой дороге. Одна ошибка может вызвать кредитное сжатие, когда владельцы акций, высокодоходных облигаций и, да, сабпрайм закладных ринутся в банк, в сейфе которого лежит лишь один доллар. Подобное случилось в 2008 году, и центральные банки вынуждены были значительно снизить доходности и совершить покупки активов на триллионы долларов посредством количественного смягчения (QE), чтобы предотвратить набег на систему.

Сегодня гибкость центральных банков совсем не та, что была раньше. Глобальные доходности находятся вблизи нулевой отметки, а во многих случаях ушли на отрицательную территорию. Продолжающаяся программа количественного смягчения достигает своих пределов, поскольку центробанки скупают все больше и больше долгов, чем угрожают рынку РЕПО и функционированию самого финансового рынка.

Не обманывайтесь темпами роста экономики в 3-4%, обещанными Трампом, и магической силой налоговых послаблений и дерегуляций. Американская экономика — как и глобальная — идет по тонкой линии, увеличивая леверидж и балансируя между слишком высокими или слишком низкими процентными ставками. Потеряв баланс, находящаяся под повышенным стрессом система может быстро погрузиться в хаос. Заботьтесь больше о возврате ваших денег, чем о доходе на ваши деньги в 2017 году и далее.

* * *

Далее представляем простейшее пояснение принципов функционирования системы частичного банковского резервирования от Билла Гросса:

Представьте себе, сказал я семье, собравшейся за кухонным столом, что существует только один доллар, и этот доллар – твой. Этот доллар хранится на депозите в Банке США, который является единственным банком в стране. Таким образом, банк должен вернуть тебе этот доллар, как только ты изъявишь такое желание. Но банк говорит себе: «Этой семье, вероятно, не потребуются деньги в ближайшем будущем, а значит я ссужу его Джо, который хочет открыть пиццерию». Джо занимает этот доллар и уплачивает им за муку, пипперони и печь для пиццы в магазине «Все для пиццерии», которым владеет Салли. Салли, в свою очередь, вносит этот доллар на свой расчетный счет в тот же самый банк. Твой единственный доллар превратился в два доллара. У тебя есть депозитный счет с долларом на нем и у магазина Салли есть расчетный счет, на котором числится один доллар. И ты и Салли вместе полагаете, что этот доллар – ваш, хотя в банковском сейфе есть лишь один доллар.

Банк, таким образом, удвоил свои активы и обязательства. Его активы состоят из одного доллара в сейфе и ссуды Джо; его обязательства – это долг тебе и Салли. Цикл продолжает раскручиваться, и этот единственный доллар продолжает ссужаться и перессужаться (с учетом установленных резервных требований). И вот, подобно фокуснику в перчатках и с волшебной палочкой, система частичного банковского резервирования являет из шляпы пять или шесть кроликов.

Как уже было сказано ранее, изначально был лишь один доллар, но он превратился в 5 или 6 долларов кредита, в результате чего произошло чудо экономического роста и увеличения рабочих мест. Необходимо помнить, что все кредиторы банка верят в то, что они смогут продать или ликвидировать все свои активы и получить тот единственный доллар, который хранится в банковском сейфе. Что ж… Такое невозможно.

«Так-так», – произнес мой старший сын Джефф и задумчиво погладил свой гладкий подбородок, став похожим на ученого, который только что разгадал загадку черных дыр. «Звучит вполне разумно. Но я уверен, что проблемы начинаются, когда появляется слишком много пиццерий (а правильнее, сабпрайм кредитов), и проценты по всем ссудам не могут быть уплачены, а потому у каждого возникает желание вернуть свой доллар. Мне напоминает это 2008 год – что-то похожее на Lehman Brothers».

«Точно», – сказал я и встал, чтобы взять колу из холодильника, – «Что-то похожее на Lehman Brothers». [Банкротство американского инвестиционного банка Lehman Brothers рассматривается как отправная точка мирового финансового кризиса конца 2000-х годов, ознаменовавшая его переход в острую фазу].